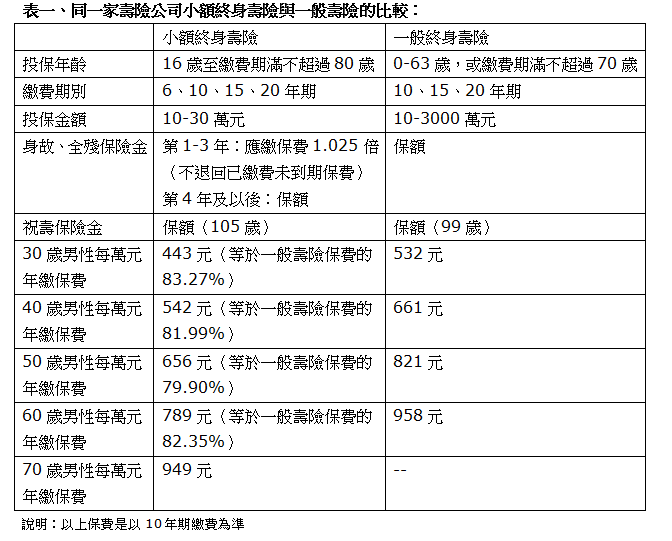

2016年開始,主管機關推動小額終身壽險商品,供一般民眾購買,由於一方面保費約較一般終身壽險便宜2成;另一方面讓高齡(70歲以上)投保民眾可有選擇購買的機會。

根據媒體的報導,為了因應高齡化社會,金融監督管理委員會鼓勵保險業開發及銷售符合高齡者需求的保險商品及服務,目前開辦的商品有團體年金保險、實物給付型保險、具外溢效果的健康管理保險,以及小額終身保險等4種商品。

但是在這4款高齡化保險商品中,小額終身壽險開賣腳步是最晚的,卻是目前市場上「接受度最高」的高齡化保險商品。

至於此商品又有三項限制![]()

(一)前三年身故並非全額理賠:

投保後三年內身故或全殘,保險公司是以退還所繳保費X1.025倍作為給付,以防止道德風險。第四年起給付保險金額

(二)只能購買一張,不能重複購買:

每一被保險人只能購買一家保險業者的小額終身壽險,最高保額30萬元。

例如H男購買A壽險公司保額10萬元,那H男就不能再向B壽險公司購買保額20萬元的小額終身壽險了(也就是如果要購買,建議一次就購買保額30萬元)

(三)最高投保年齡加繳費年期不得超過被保險人90歲:

也就是說被保險人最晚在84歲時需要購買此商品,且僅能選擇六年期繳費的小額終身壽險購買。

這商品克里斯也有為母親購買,理由如下:

(一)保費便宜:如上所述,保費約便宜2~3成,而且母親已高齡78歲,壽險公司一般終身壽險已無法購買

(二)作為身後喪葬費用:透過每年的繳費,累積一筆身後基金。

(三)節稅:每人(包含撫養親人)每年有24000元的人身保險費可作為列舉扣除額之列舉項目。

Chris 2018.06.12